A venda do HSBC Brasil para o Bradesco, anunciada nesta segunda-feira, vai aumentar a concentração bancária doméstica. Mas, de acordo com o Banco Central, ainda ficará em um nível considerado “moderado”. “O negócio é complexo, mas o sistema está apto a absorver essa operação, sem alterar de forma relevante esse nível de concentração”, garantiu o assessor do Departamento de Organização do Sistema Financeiro do BC (Deorf), Elker de Castro.

Para se chegar ao tamanho da concentração de mercado, os técnicos do BC usam uma escala técnica, o Índice de Herfindahl-Hirschman (IHH), que é obtido pela soma dos quadrados das fatias de mercado (market share) das empresas que operam numa determinada área. De zero a 1.000 pontos, há baixa concentração de mercado; de 1.000 a 1.800, há moderada concentração e, desse nível para cima, o mercado é altamente concentrado. O valor zero significa um mercado em que não existe nenhuma empresa do ramo e no caso de 10.000 trata-se de uma situação de monopólio.

De acordo com o BC, o negócio com o HSBC não fará com que, globalmente, se supere a marca de 1.800 pontos, ainda que fique mais próximo dele. No mais recente Relatório de Estabilidade Financeira (REF) de março, o IHH do segmento financeiro brasileiro estava em 1.376 no caso de ativos totais, em 1.645 no de operações de crédito e em 1.638 quando a avaliação é sobre depósitos totais. Os dados do REF são referentes a dezembro do ano passado.

Com aquisição do HSBC, Bradesco angariou mais clientes no Sul do País

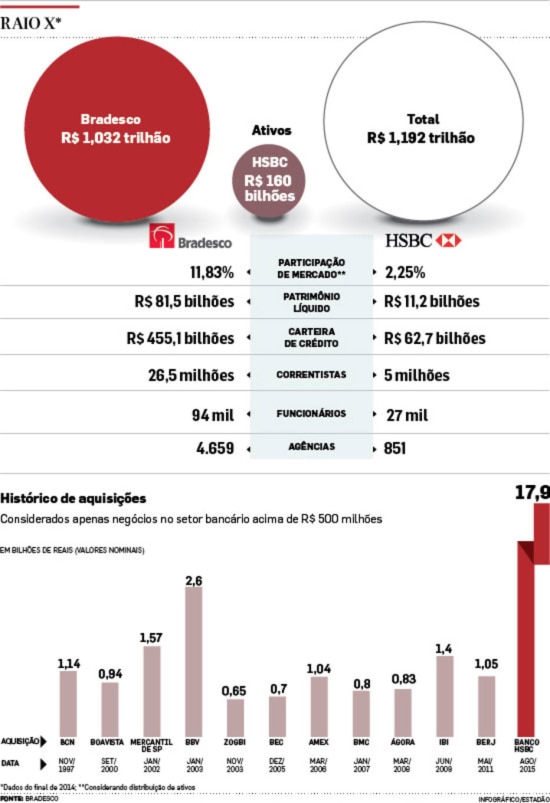

Os dados de ativos totais ilustram como a concentração não se altera tanto com o negócio. Enquanto os quatro maiores bancos do País têm ativos superiores a R$ 1 trilhão, o HSBC, sétimo maior do ranking, tinha ativos de R$ 160 bilhões.

O BC informou nesta segunda-feira, por meio de nota, que a operação terá de ser aprovada pela instituição, “condição imprescindível para que o negócio seja concluído”. “O Banco Central analisa a viabilidade do empreendimento e o impacto da operação sobre a estabilidade do SFN e sobre a concorrência”, informou o BC.

Competição. Com a compra do HSBC Brasil, o Bradesco se aproxima do Itaú, maior banco privado brasileiro. Os US$ 5,2 bilhões pagos por essa aproximação, no entanto, foram considerados pelo mercado um valor alto. As ações do Bradesco fecharam com recuo nesta segunda-feira. Mas as do Itaú também registraram queda. “Se fosse uma aquisição que acabasse com a competição, as ações do Itaú teriam subido”, diz João Manoel Pinho de Mello, economista e professor do Insper. Mas ele alerta: “Os órgãos anticoncorrenciais precisam fazer uma análise profunda de como ficará a concentração regional no Estado do Paraná, onde o HSBC era muito forte”.

Para Mello, é muito caro conquistar clientes de outros bancos. “As pessoas não trocam facilmente de instituição”, diz. “Com essa aquisição, o Bradesco cresce em um ano o que levaria para crescer 10 anos organicamente”, reforça o professor e consultor Roberto Troster.

Na avaliação de alguns especialistas, a partir de agora, uma nova venda de bancos no Brasil pode se virar contra o Santander, que participou do processo de compra do HSBC, mas acabou perdendo a disputa. Se os acionistas do banco espanhol precisarem em algum momento se desfazer do ativo no Brasil, terão dificuldades para vendê-lo a instituições brasileiras. Atualmente, não existe a expectativa de que o Santander se desfaça de seus ativos, mas essa já foi uma possibilidade discutida em outros momentos. Além disso, ao perder o processo de compra do HSBC, alguns analistas entendem que o banco espanhol terá mais dificuldades para crescer no Brasil.

A compra do HSBC era uma das poucas oportunidades que restavam para que a instituição espanhola se aproximasse dos outros bancos no ranking do mercado. A venda do HSBC para o Santander teria significado uma mudança no cenário competitivo, fazendo o banco se aproximar dos bancos Itaú e Bradesco.

Daqui por diante, uma última oportunidade para o Santander pode surgir caso o governo do Rio Grande do Sul decida privatizar o Banrisul. Esse seria o último banco a ter o poder de algum crescimento rápido para os espanhóis no Brasil, mas também não alteraria mais o ranking dos bancos.